インフレ大爆発の予兆

ここ数日体調不良で家に籠っていたのですが、いろいろ考えて、日本でインフレが今後大爆発していく未来が見えました。某YouTubeチャンネルを拝聴して妙に納得しました。日銀の対応は遅きに失している可能性が高く、既にだいぶ前から手遅れだったかもしれません。あまりにも長期に渡って量的緩和をやりすぎて、もはや戻れない地点まで来てしまっている可能性があります。日本はデフレが長すぎてインフレの恐ろしさをみんな忘れ切っているけれど、、。

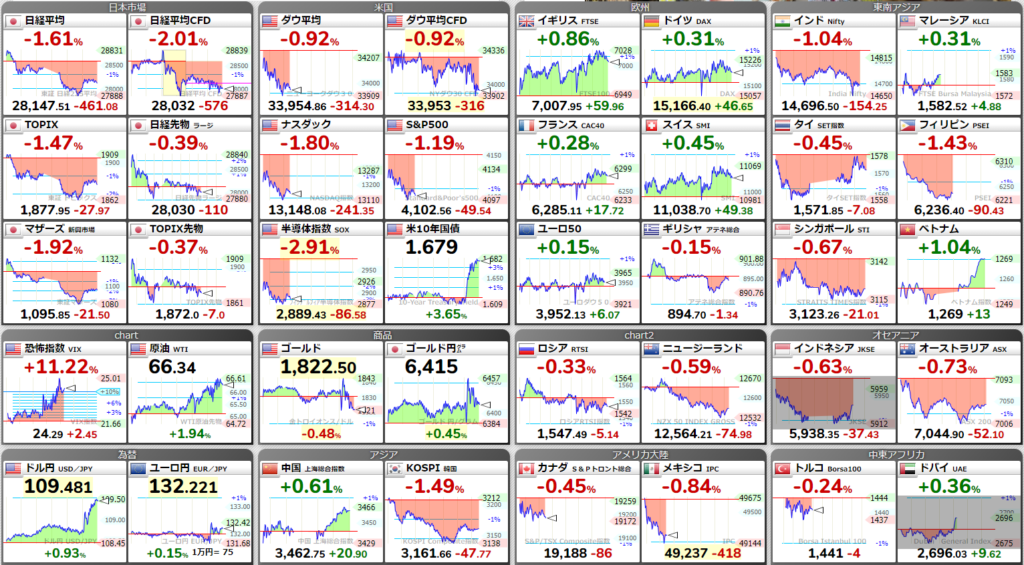

確かにコロナ禍やウクライナ侵略によるサプライチェーンの混乱(あと半導体の中国締め出しも)等からくるコストプッシュインフレと説明する人が多いです。しかし、これらもある程度落ち着いて平常を取り戻しつつある世界の中で、なぜ金利を上げまくっている米欧でインフレが大爆発を継続しているのか。全く止まりません。ディスインフレはまだまだ遠いでしょう。英欧はこのままスタグフレーションに突入する公算が大きいです。

今のインフレ率で米国が完全雇用に近づいている現状を見れば、安定2%という水準さえ見直されるかもしれません(もともと米国は雇用と物価と金利の密接な関係(フィリップス曲線)を利用して、低位安定した物価で最大の雇用を達成することを中銀政策の中枢に据えていて、2%は経験的に最も効率よく最大雇用を達成できるインフレ率だった)。

むしろ本当のインフレの原因は全世界の中央銀行と政府が実行した未曽有のスーパーばら撒きによる財政インフレなんでしょう。ということは、これが多少引き締め局面になったところで、既に撒かれたカネは家計に留まっていて、中銀のBSはまだまだ肥大したままで、市中のキャッシュは溢れたままです。インフレが全然収まらない米欧を観ればわかる通り、日本もこれから爆発して全然止まらない可能性が高いですね。人手不足が深刻で、賃上げして価格転嫁して、市中の資金が還流しはじめて、そこでコロナによる行動規制が緩和されて消費が大爆発する。既に日本の高級ホテルなんかも見たことない価格になっていますが、それでも客が入る。価格の上昇は継続していくのでしょう。

そしてインフレ(厳密には期待インフレの上昇)になれば、現金から逃避して現物(商品)や不動産や金融商品に流れ、株高になる。ちなみにこの動きが加速して過熱して収まらなくなると、それこそが正にバブルとなります。とどまることを知らない資産価格の上昇のスパイラルが、最終的に総量規制という劇薬で弾け飛んだのが正に日本のバブル崩壊でした。

コロナ禍はバブルだったのか?

コロナ禍では世界中のリスクフリーレート(RF)が極限まで下落したため、将来キャッシュフロー(将来CF;それが株ならば、将来の企業業績)は減少しているのにフェアバリュー(FV*)が増加する不思議な現象が発生していました(当時監査で相当専門家と議論しましたが、ERPは短期間に急激に変化しないという前提からRFが低下すれば割引率も低下する、ということらしい)。

*FVは、将来CFを割引率で現在価値に割戻した価値の合計で算定されます。超ラフに言えば割引率はRFとリスクプレミアム(主なリスクは、企業ならERPと呼ばれる)の足算。FVは将来CFと割引率の二つが決めていて、将来CFが増えればFV増、割引率が低下すればFV増。

つまり将来の不確実なCF(しかもコロナ禍に突入したばかりの頃は本当に全く見通しが立たなかった企業も多かったはず)の多寡よりも、いま目の前で確実に算定できる割引率の方が遥かに影響が大きかったということ。株価はそのため当然プラスで、誰かがバブルだとか騒いでいたけど、FVの上昇に伴うものなので、全くバブルではありませんでした。むしろいま日本でもRFが上昇する中で、株価が上昇するのは異常なのだけど、そもそもPBR・PERが異常に低かった日本の株価がFVじゃなかった説(これがジャパンディスカウントか)。冷静に考えて、PBR1倍割れ(解散して株主にお金返した方が株主に有利)が当たり前の日本企業とか意味不明だからね。また、インフレと円安継続で輸出産業にプラス・かつ大部分国内消費で食っている日本企業のCF(企業業績)が相当良くなるため、むしろ微々たるRFの上昇よりもCF改善が貢献するのでしょうか。それがバフェット氏が日本株に投資した真意なのかもしれません。そして現物、特にコモディティをふんだんに取り扱う商社株なんだと、そういうことでしょうか。

世界のインフレとの闘い

IMFも長期化するインフレとの闘いを世界の主要なリスクの一つに数えています。「世界経済のコロナ禍からの回復は鈍化し、セクター・地域によって回復ペースにばらつきが拡がっている」(The global recovery is slowing amid widening divergences among economic sectors and regions)様相を呈しています。

世界では、トルコは一昨年から超インフレ状態で、アルゼンチンでも超インフレ発生、集団強盗の多発など社会は混迷を極めています。中国も(おそらく)不動産がバブル崩壊し、異常な社会環境になっているはずですが、彼の国は正確な情報が出てこないので不透明です。一方、欧米もインフレが高進していますが、逆イールドが300日を超えて発生している米国も、おそらく今後極めて高い確率でリセッション(不況期)に突入し、既に述べた通り英欧もスタグフレーション(不況期かつインフレ)に突入していきます。

東証のマーケット再編~インフレと株高と

今後日本もおそらくインフレに苦しむが、ここからどのように不況に突入せず軟着陸できるか、中央銀行と政府の手腕が問われています。本日三連休初日ですが、いつも自分が車を止めている駐車場はほぼ全ての車が出払っています。正直こんなに車がないのを初めてみました。これが消費の爆発。コロナ禍で遊べなかった分の反動が強烈なパワーで押し寄せてきています。皆口ではガソリンの高騰で苦しんでいると言っておいて、実はそんなことなんかお構いなしに遊び回っています。

日本だけが、先進国で唯一ゼロ金利とイールドカーブ・コントロール(YCCは世界で唯一)を継続しています。これが未来永劫変わらないわけがない。植田総裁も前回の会見で、引き締め局面に移る可能性をじわり示唆しています。また、先般の東証のマーケット再編で、一部・二部・マザーズはプライム・スタンダード・グロースになりましたが、ただ名前を変えただけではありません。時価総額や流通株式数などの厳格な基準を設けて、それを3年以内に満たさない企業は、降格か最悪上場廃止になります。今まで株価を一ミリも気にしてこなかった日本のエリートサラリーマン社長たちが、上場維持のため、必死こいて株高政策を打ち始めます。余りまくっている資金を利用して自社株買いに邁進するか、配当増やすか、投資を増やします。しかも賃上げと価格転嫁が求められ、いままでずーーーぅっと、値上げせずに耐え、リスクを下請けに押し付け、賃金減らし、投資減らし、デフレマインド経営を続けてきた企業経営者が、完璧にインフレマインド経営をぜざるを得ない環境に追い込まれています。

問題はこの環境が持続するかどうかですね。とりあえずこのストーリーならインフレと株高が高進するしかない。やはりメインシナリオはこれですね。

【参考】